德邦基金股东更迭不久又迎来高管离职。

5月21日,德邦基金发布公告,副总经理莫秋琴因工作调整离任。

(来源:德邦基金官网)

莫秋琴2022年12月才加入德邦基金,担任机构业务部总经理,自2023年2月才开始担任公司副总经理,如今不到一年半时间便离任难免引起媒体关注。

(来源:德邦基金官网)

(来源:媒体报道)

有消息称,莫的离任可能涉及对公司业务发展理念和模式的分歧,但目前公司方面对此未有明确回应。

而就在今年2月份,德邦基金第三大股东西子联合控股刚刚退出股东行列。

德邦基金近况如何?未来又将走向何方?

高速成长?

德邦基金全称是德邦基金管理有限公司,成立于2012年3月,注册地为上海,注册资本约6亿元,是背靠德邦证券的券商系基金公司。

莫秋琴此前曾在多家银行任职,对金融市场颇为熟悉。

2023年2月,莫上任副总经理不久,德邦基金公众号曾发布过一篇题为《“德邦新将”莫秋琴:以创业心态,实现机构业务高速成长》的文章。

文中提到,莫秋琴看到了德邦基金第二个十年“二次创业”的冲劲,怀揣着创业心态选择投身其中,共同实现“高速成长”。

(来源:德邦基金公众号)

而今,莫秋琴不到一年半便选择离开,是对“高速成长”信心不足吗?

近几年,德邦基金副总经理职位变更确实有点儿频繁,此前离任的张騄在任时间只有3个月。

(来源:同花顺iFinD)

德邦基金成立之初,只有德邦证券、浙江省土产畜产进出口集团、西子联合控股3位股东,持股比例分别为70%、20%、10%。

今年2月份,西子联合控股将10%的股份转让给德邦证券,自此退出股东行列,而德邦证券持股比例上升至80%。

但时隔仅一个月,德邦证券就因裁员、人事变更等传闻引起媒体关注,其业绩下滑、上市未果等事项也成为关注焦点。

(来源:媒体报道)

天眼查显示,德邦基金周边风险高达450多条,其中大部分来自大股东德邦证券,涉及被执行人高风险信息、部分股权处于出质状态、合同纠纷等。

如此看来,德邦基金很难说能从大股东德邦证券处受益多少。

产品失衡

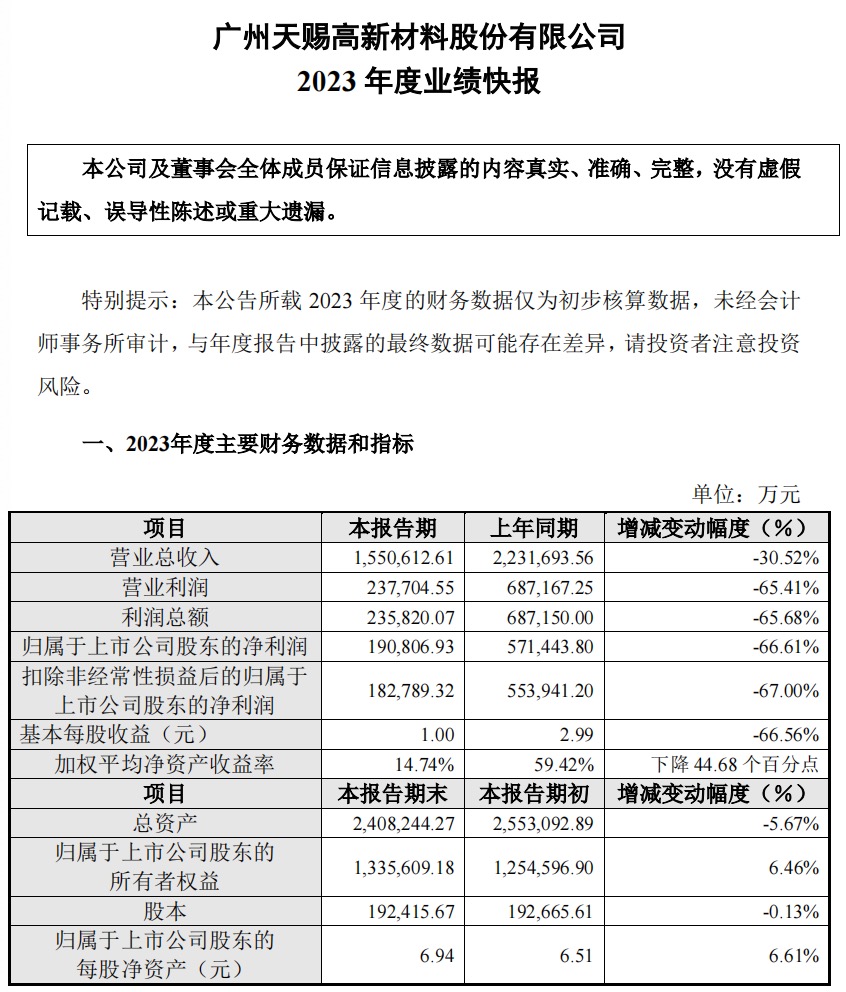

初看起来德邦基金管理总规模近一年增长势头不错,但细究之下,德邦基金规模增长主要得益于固收类产品增长。

截至2024年一季度末,德邦基金债券型、货币型产品规模比一年前分别增长216亿元、122亿元,合计338亿元,占到同期总增长规模的98%。

如此一来,其产品结构失衡问题显得更为突出。

在德邦基金600多亿元的总规模中,固收类产品占比高达93%,权益类产品(混合型和股票型)规模仅43亿元。

(来源:同花顺iFinD)

而且,权益类产品规模近期还在缩水。

2023年二季度末时,权益类产品还有约48亿元,到了2024年一季度末,还剩下43亿元,三个季度缩水5亿元。

(来源:同花顺iFinD)

更夸张的是,德邦基金股票型产品目前已不足亿元,或许在不久的将来,公司将再也没有该产品类目。

很明显,这和新国九条所提倡的“大力发展权益类公募基金,大幅提升权益类基金占比”背道而驰。

(来源:政府官网)

就公募市场来看,券商系基金占比已超40%,德邦基金自然比不过华夏基金、南方基金等头部券商公募,即使比起同时期成立的国联基金、财通基金也落后不少,后二者总规模均已超过千亿。

迷你扎堆

权益类产品不仅整体规模小,还由于产品数量相对较多,造成德邦基金迷你基金扎堆。

德邦基金目前共有65只基金(各类分开计算,下同),其中权益类产品有36只,数量占比超过一半。

在36只权益类产品中,单只基金规模超过2亿元的仅有4只。

(来源:同花顺iFinD)

迷你基金扎堆的主因是较差的业绩表现。

2022年,德邦基金旗下有可比业绩的30只权益类产品“全军覆没”,收益全是负数,并有6只基金亏损超20%;2023年,32只权益类产品中,就有12只亏损超20%,只有4只取得正收益。

(来源:同花顺iFinD)

(来源:同花顺iFinD)

规模小、业绩差,等来的只能是清盘结局。

自2022年以来,德邦基金共发布了5只基金清算报告。今年以来还发布4只基金可能触发合同终止的提示性公告。

(来源:德邦基金官网)

(来源:德邦基金官网)

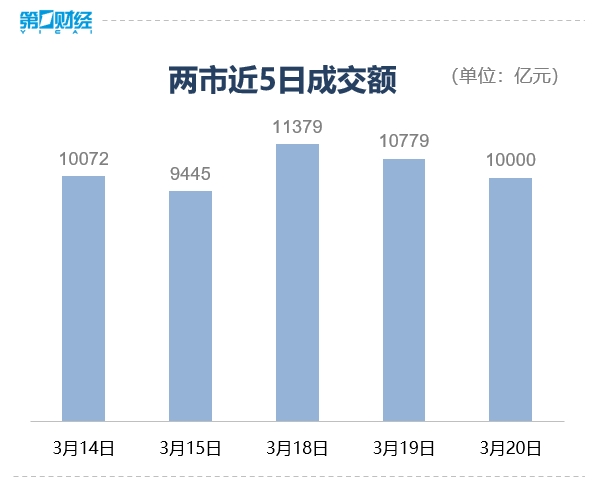

再看发行,德邦基金在2022年只发行了1只基金,此后至今再无新产品,对比之前的几年,可谓是断崖式下滑。

(来源:同花顺iFinD)

当然,德邦基金也有相对能拿出手的权益类产品——德邦半导体产业混合发起式C类基金。该产品成立于2021年12月,在2023年上半年迎来规模爆发,从2022年末的2亿元,增至2023年二季度末的约23亿元,半年时间增长21亿元。

该基金规模爆发主要受益于短期较好的业绩表现。

(来源:基金财报)

不过,好成绩并没有持续太久,该基金在2023年6月的份额净值增长率约为-5%,未能跑赢业绩比较基准。

拉长时间线看,截至5月24日,德邦半导体产业混合发起式C类基金近1年的收益约为-20%,远远跑输同类平均和沪深300指数。

(来源:天天基金网)

如此大起大落的业绩表现也考验着投资者的心态,在天天基金网基金吧里,不少投资者在猜测当日能跌多少,更有投资者发出该只基金已经不行的感叹。

在财报中,基金经理雷涛对自己的选择还是比较固执:2024年一季度中证半导体指数下跌约12%,基金收益率约为-7%,跑赢了中证半导体指数,并表示,目前半导体行业经历了较大波动,“在当前市场信心很弱的情况下,更需要有耐心和定力”。

但部分投资者已经在用脚投票。

截至2024年一季度末,该基金份额约为27亿份,已经比2023年末减少2亿份。

从雷涛管理的其他产品来看,要想逆风翻盘,似乎更加困难。截至5月24日,其管理的产品中,还有3只基金亏损在20%以上。

(来源:天天基金网)

有业内人士向《天下财道》表示,除了靠业绩提振投资者信心,稳定的股东结构和高管团队对于公司品牌形象同样至关重要。

管理层和股权变动,或许会给德邦基金带来一些影响,但对于公司来说,更为重要的是,提高权益类产品收益,给投资者带来持续稳定的回报才能获得规模的增长,公司才能走得更远。

暂无评论内容