随着上证指数定格在2974.93点,A股的2023年结束了。

对投资者来说,这不算是一个特别好的年份。

A股主要股指2023年度表现

数据来源:Wind

有段子手表示,2023年A股最优投资策略就是投资于其他国家股市。

然而,242个交易日,并不是几个指数的涨跌就能概括的。我们总结了8句话,带大家一起回顾A股的2023年。展望,2024年A股又会是怎么样?

我猜中了开头,却没猜中结尾

2023年A股的开局,其实还是很不错的。

春季躁动比以往来得都更早一些。

1月份,北向资金“买买买”,单月净流入1412.9亿元,创历史新高。

在北向资金的加持下,A股迎来开门红——上证指数1月上涨5.39%,创2010年以来最佳开局,深证成指、创业板指分别上涨8.94%和9.97%。

数据来源:wind

那个时候,市场上多是乐观的声音,大家对2023年的A股充满期待。

而在春节之后,随着短期交易资金获利了结,再加上国内经济复苏、美联储加息放缓、俄乌冲突等方面的不确定,市场进入震荡期。

后来大盘一度在5月9日站上3400点,但那却是A股在2023年最后的高光。

到了下半年,A股逐渐走弱。整个四季度,上证指数涨幅超过1%的交易日仅有1个,且接连跌破3000点、2900点…

高开低走,是A股2023年最真实的写照。

3000点,怎么总是3000点

2022年11月4日,上证指数第52次站上3000点;

2023年10月20日,上证指数第52次跌破3000点。

2023年10月27日,上证指数第53次站上3000点;

2023年12月5日,上证指数第53次跌破3000点。

2023年12月12日,上证指数第54次站上3000点;

2023年12月13日,上证指数第54次跌破3000点。

人不能永远18岁,但大盘似乎可以永远3000点。

之前53次从跌破3000点到收复3000点:

只有2次收复3000点耗时超过1年,另外51次都在1年之内。

收复3000点平均用时56天,中位数用时6天。

希望这一次也不会太久。

上证指数53次收复3000点全纪录

制表:小基快跑数据来源:Wind

行情过山车,来回坐了好几遍

人或许不能两次踏进同一条河流,但同一辆“行情过山车”,2023年却体验了好几遍。

打开全年A股的整体走势,股民一次次在“牛回速归”的憧憬和被行情毒打的现实中徘徊。

万得全A指数走势

数据来源:Wind

对于身经百战、内心强大的小伙伴,这点波折真算不上什么;而对于心理承受能力一般的朋友,这就很煎熬了。

股市总会出现新的变化、破坏之前的逻辑。如果你总跟眼前的涨跌较劲,很容易在行情的反复中迷失自己。

想在投资这场博弈中胜出,需要有长期的视角和更大的格局。

股市永远不缺机会

虽然2023年A股整体走势不佳,但仍然有一些亮眼的主题机会。

比如AI。2023年以来,ChatGPT横空出世,AI成为全球股市最火热的主题。

A股的人工智能概念也成了“最靓的仔”。

截至12月29日,万得AI算力概念指数年内最大涨幅达100.37%,万得AIGC概念指数年内最大涨幅达78.46%。

图片仅供示例,不作任何投资参考或建议

在2023年上半年,“中特估”也曾经引爆A股,万得中特估指数一度大涨近40%。

部分“中字头”公司5月8日表现

数据来源:Wind

“中字头”个股的市场表现之所以能在上半年脱颖而出,核心原因在于面对市场环境的诸多“不确定性”(美联储暂停加息、俄乌冲突、全球经济衰退、国内经济弱复苏等)之下,资金追逐低估值、低波动、高股息率、高现金流等“确定性”。

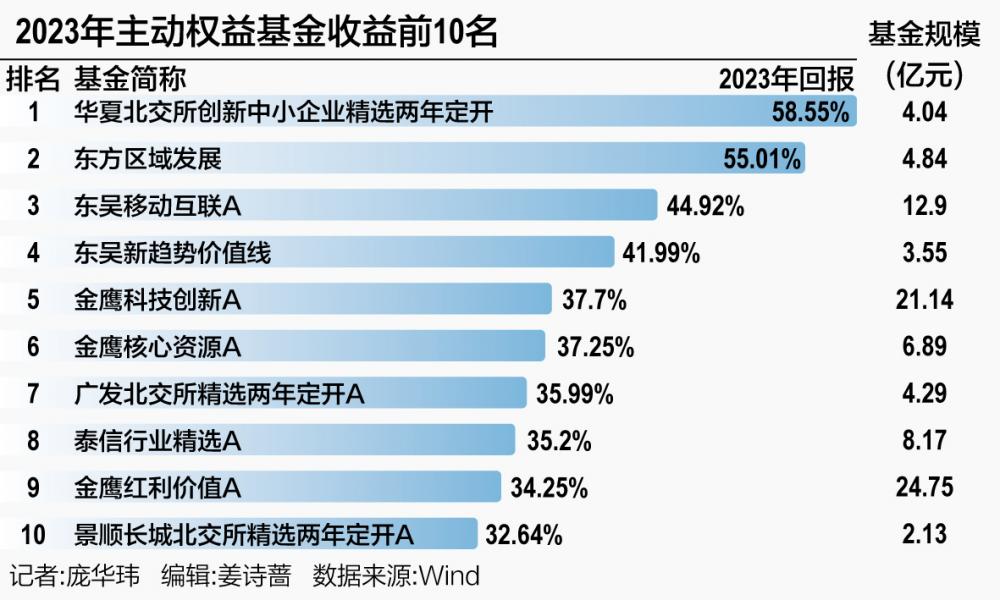

到了下半年,AI和中特估都不香了,北交所和微盘股成为了市场热点。

当市场整体赚钱效应不佳时,小市值股票容易成为资金炒作的目标。不过,盲目追风有风险,需要审慎甄别和判断。

这个封印,终于解除了

如果要给A股这两年的低迷找理由,美联储加息应该是一个非常重要的因素。

回顾这轮从2022年3月开始的加息,共11次,累计幅度达5.25%。

美联储本轮加息周期回顾

数据来源:Wind

目前随着美国经济和通胀数据回落,以及美联储官员鸽派的发言,市场普遍认为美联储这轮加息或已结束,甚至最早明年3月、最迟明年5月就有很大概率开始降息。

在美联储结束加息、未来转为降息的大背景下,美债利率下行(美债上涨)的确定性或较强。

对A股来说,这意味着解除了过去两年压在身上的一大“封印”,这两年持续弱市的大盘风格(沪深300、上证50)有望表现更好。

该出的政策基本都出了

7月24日,顶层会议罕见强调“要活跃资本市场,提振投资者信心”。

这不是口号而已,在此之后,政策频出。

8月27日,证券交易印花税实施减半征收,这是印花税自2008年调整以来的首次下调。

8月27日,阶段性收紧IPO节奏、加强再融资监管和限制。

8月27日,“最严减持新规”出台。

8月27日,下调融资保证金最低比例至80%。

9月15日,央行降准。

10月11日,中央汇金公司公告增持四大国有银行。

“政策底”的信号或已比较明显。

但由于基本面尚未出现显著改善的信号,加上市场共识未完全形成,在风险事件冲击下容易出现较大的波动与短暂的回调。

因此在政策底和市场底之间,是让人难受的波动和磨底。

我们或许正在经历这一阶段。

从“炒股不如买基金”,

到“买基金不如炒股”

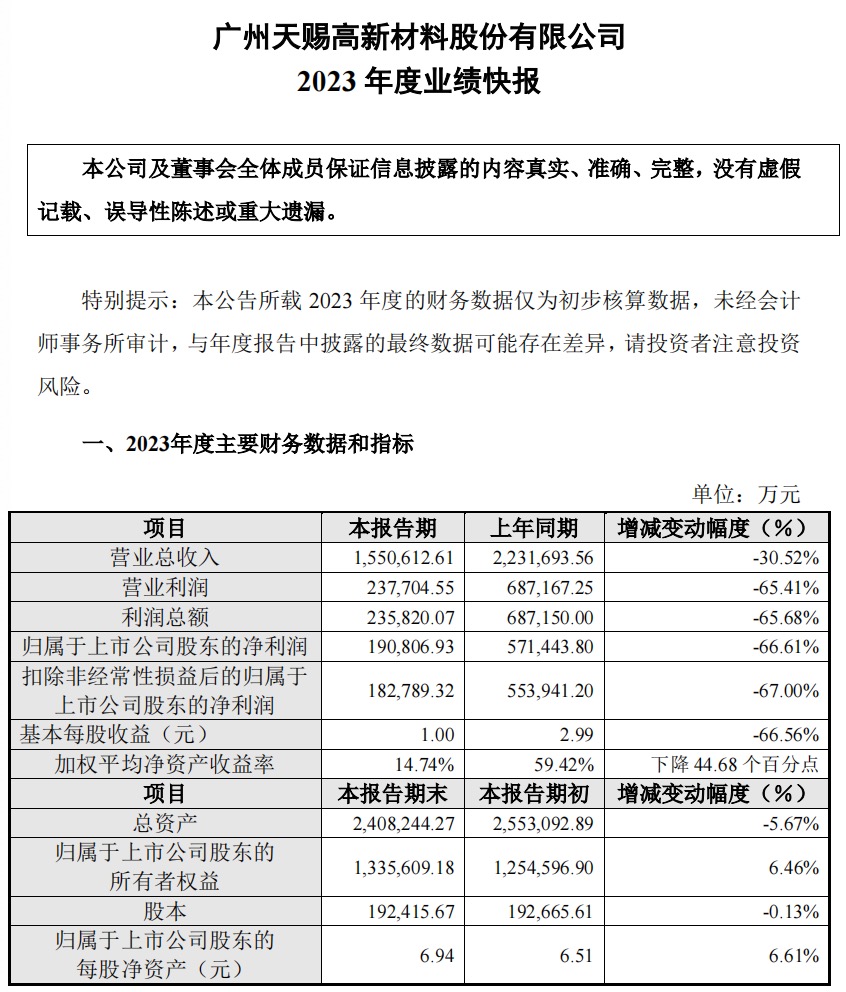

如果用一句话来概况2023年的行情,“买基金不如炒股”或许比较有代表性。

我们之前统计了2023年个股和权益基金的表现分布, 很明显地看到,个股的表现要比基金好很多。

制图:小基快跑数据来源:Wind

注:纳入统计的基金为普通股票型、

偏股混合型、灵活配置型基金

偏小市值的市场风格、资金持续流出、行业热点快速切换…这些因素导致了2023年权益基金的收益整体弱于个股。

从“炒股不如买基金”到“买基金不如炒股”,背后是A股行情特征的转变。

风水轮流转,一切皆周期。

现在大家对基金的轻视,似乎就是彼时对基金热捧的镜像。

然而,我们不能在基金收益好时跟风般趋之若鹜,也不宜在基金表现不佳时盲目地转身离去。

“买基金不如炒股”的背后,我们更应该看到机构重仓股的估值或已跌到历史低位,或已经具备较高的配置价值。

都跌成这样了,你还叫我买基金?

自2021年2月10日见顶后,有“权益基金风向标”之称的万得偏股混合型基金指数就进入了漫漫熊途。

转眼间,熊了快三年。每次觉得见底了,但短暂的反弹之后又是新一轮下跌。

近三年万得偏股混合型基金指数走势

数据来源:Wind 截至20231227

买了基金和想买基金的,都沉默了。

据iFind数据统计,2023年7月主动权益基金平均募集规模仅为1.79亿元,创下2005年以来的历史最低。

赚钱效应不在,基金发行遭遇冰点在所难免。

虽然但是,现在买基金,或许是不错的时机。

我们统计了万得偏股混合型基金指数持有3年的年化收益率,这个数据可以反映出当前权益基金投资者的整体收益水平。

Wind数据显示,截止2023年12月27日,万得偏股混合型基金指数3年年化收益率为-8.38%。(即如果将万得偏股混合型基金指数看作一只基金,从三年前买入拿到现在,年化收益率为-8.38%)

而历史上,每当万得偏股混合型基金指数3年年化收益率到-10%左右的时候,会开启反弹。

数据来源:Wind,小基快跑制图

统计时间20061229-20231228

不过即使知道这些道理,能鼓起勇气的依然是少数,不然新基金发行也不会这么惨了。

投资,最难的还是战胜贪与怕。

2023年已经结束,在这里还是想为A股的2024年打打气。

线性逻辑下,现在不太好,所以未来也不好;周期逻辑下,现在不好,未来大概率会变好。

无论是经济还是投资,周期往往能胜在最后。

漫漫长夜之后,曙光越来越近。

(文章来源:融通基金)

(原标题:A股的2023,我总结了8句话)

(责任编辑:138)

暂无评论内容